编者按:2017 年,由新浪财经和新浪科技主办的《中国顶级投资人排行榜》评选活动,受到业界广泛好评。2018 年,该项评选活动将在创新中延展。在 2018 年活动正式启动之前,新浪科技将对《中国顶级投资人排行榜》TOP50 投资人或者其所在投资机构进行系列报道。或专访,或复盘。关注投资人的独特性格与投资逻辑,关注投资机构的发展历程和投资偏好,以期管中窥豹。

新浪科技·王上

“近两年投资人工智能最多的风险机构是哪家?”你可能认为是创新工场,因为李开复在过去一年几乎成了人工智能的布道者,但根据 IT 桔子数据统计,答案却是真格基金。

这实际上是真格基金“不投模式、只投人”的投资哲学所带来的结果,成立 7 年来,这条投资哲学岿然不动。在真格基金看来,“真正优秀的人,才能创造伟大的企业”。

而优秀的投资人几乎依赖于“广撒网”式的搜寻,7 年来,真格基金已经投资逾 600 个项目,平均每年投资 100 个项目,在风险投资机构中算是高产户。

“宁可错投一千也不放过一个”,这种投资风格本身就是双刃剑。

2017 天使轮投资项目锐减:下降 76%

真格基金是由新东方联合创始人徐小平、王强和红杉资本中国在 2011 年联合创立的天使投资基金,从数据可以看出,在真格基金所投资项目中,天使投资占大多数,占 60%。

然而,2017 年,跟此前新浪科技解码的经纬中国和创新工场一样,真格基金也出现投资阶段后移倾向,天使轮投资也出现减少的情况。真格基金在天使轮投资数目锐减了近 76%,从 2016 年的 76 个天使投资项目,猛然到了 2017 年的 26 个。

与此同时,真格基金A轮投资逐年增加。2014 年,真格基金开始涉足B轮投资,目前为止参与了 30 余起B轮投资,多数为此前参与过天使轮或者A轮投资的项目。

到 2017 年,真格基金投资轮次最多的是A轮,其次才是天使轮。

对于这一变化,真格基金创始人徐小平个人觉得这是明智的选择,因为此前因为坚持“天使投资”而丧失了很多机会,也因此放弃了很多可以带来巨大回报的项目。他通过思考投资的本质,认为或许不应该纯粹地投天使,“应该看得更远一点”。

与红杉资本、经纬中国合作最为密切

作为早期天使投资机构,此前,真格基金也为专注后轮阶段企业投资的创投机构输送了众多优秀项目。红杉、经纬、华创资本、IDG 等众多创投机构经常为真格基金“接盘”,且不少基金合伙人或基金本身都是真格的投资人。

数据显示,真格基金合投最多的是红杉资本中国,上轮合作最多的也是红杉资本中国,这可能与红杉资本是真格基金的 LP 有一定关系。真格基金下轮合作最多的是经纬中国。

近年投资人工智能最多

从投资历史来看,真格基金最爱投资企业服务、电商、文娱和教育这四个领域。

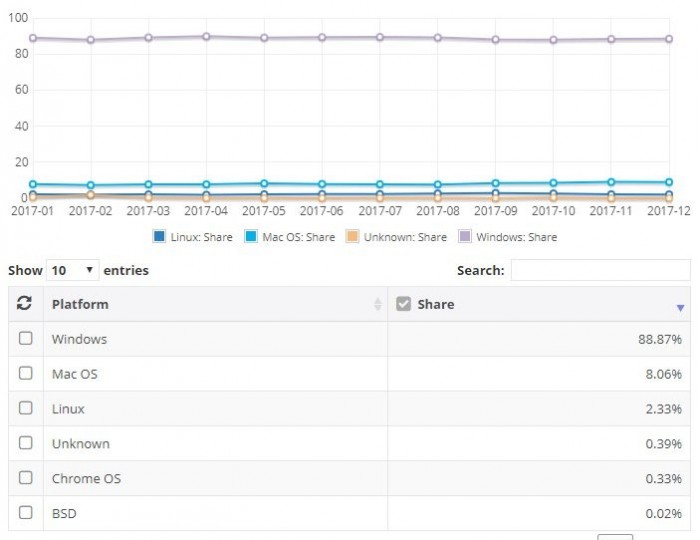

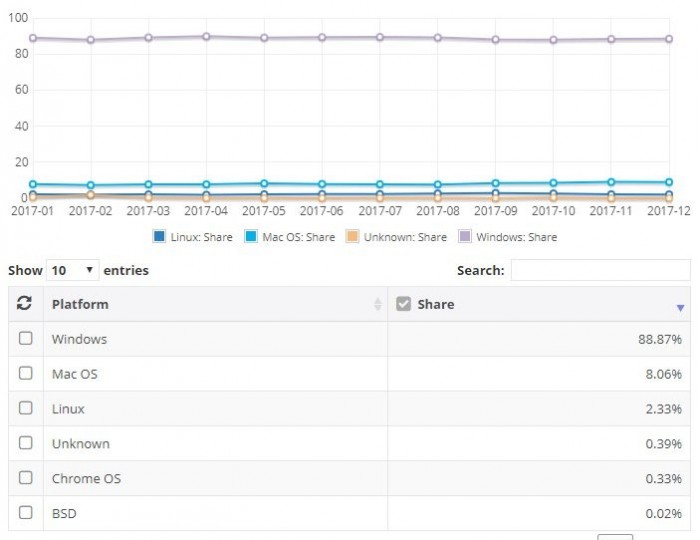

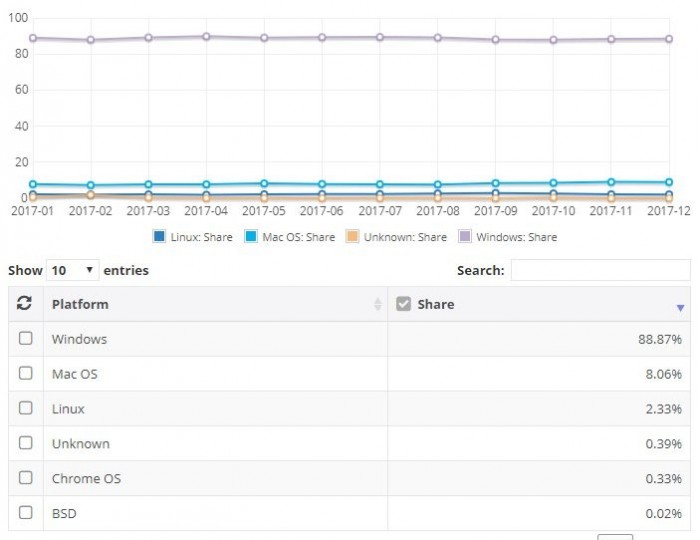

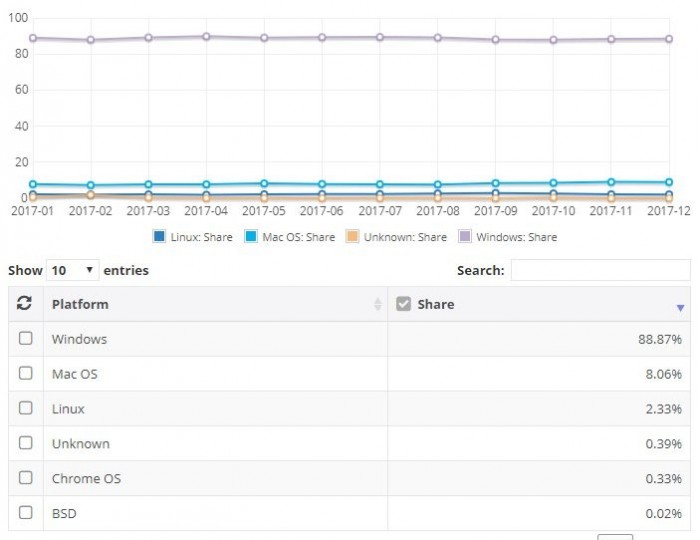

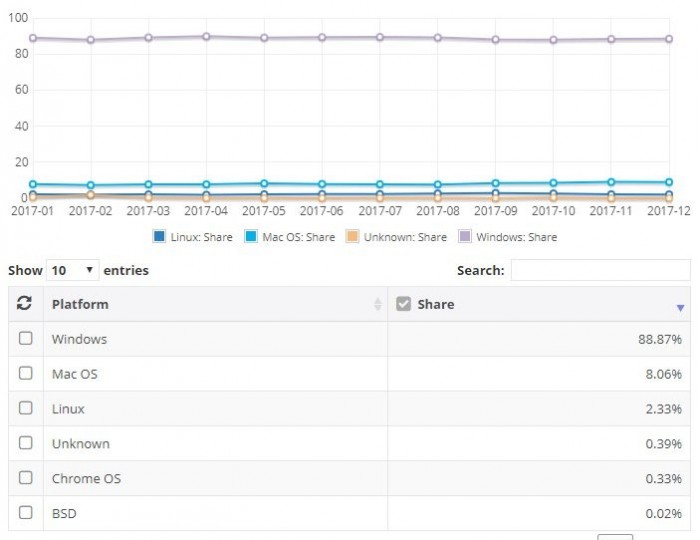

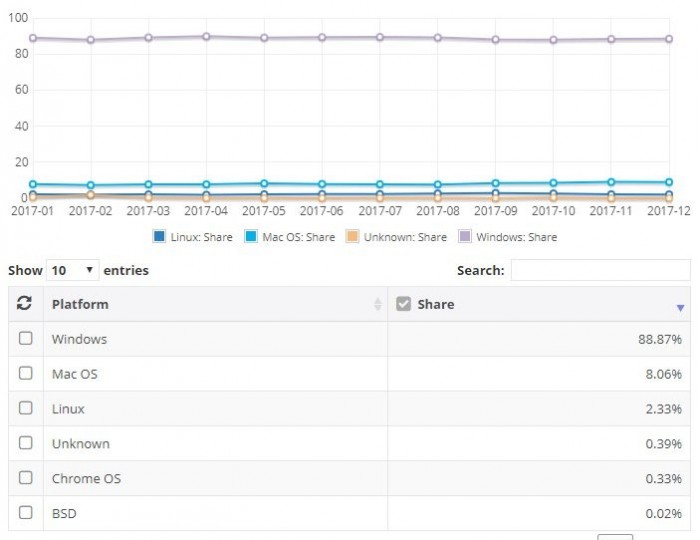

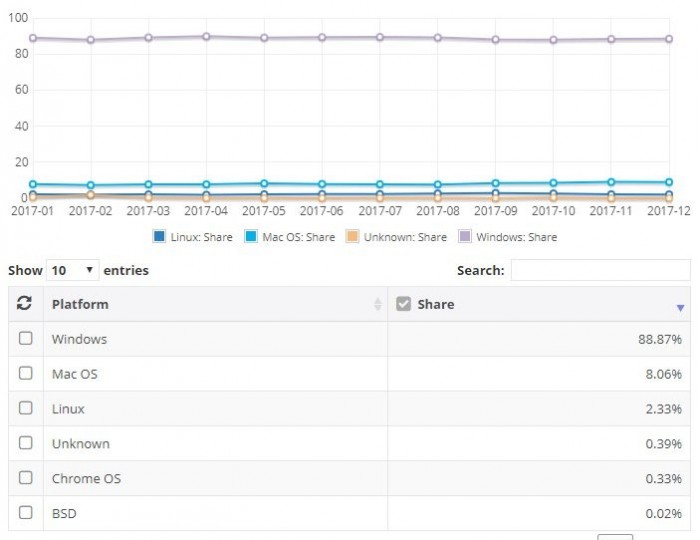

而从细分数据可以看出,真格基金近两年疯狂投资人工智能。从 IT 桔子在 2017 年 8 月公布的数据显示,在中国,真格基金以 37 次投资高居风投榜首,创新工场和 IDG 资本分别以 28 次和 22 次排列在第二和第三。

对人工智能的投资次数,IT 桔子 2017 年 8 月数据" data-link="" />

对人工智能的投资次数,IT 桔子 2017 年 8 月数据" data-link="" />

中国风险机构对人工智能的投资次数,IT 桔子 2017 年 8 月数据

这从真格基金官网也可以看出其对人工智能的重视。官网显示,“真格基金专注于 TMT 行业,包括人工智能、物联网、移动互联、企业服务、o2o、电子商务、文化娱乐体育及教育培训等领域的种子期投资”。在关注的 TMT 行业中,人工智能是放在第一位的。

与此同时,在 2017 年 3 月,东方网力、京山轻机、汤臣倍健三家上市公司与真格基金、物灵科技、格灵深瞳以及奇点汽车共同发起了万象人工智能研究院,徐小平在当时明确表示,要超过李开复的创新工场人工智能研究院。

对于未来五年,徐小平判断,如果说几年前是互联网+,那么未来五年一定是 AI+。在 2017 年未来论坛期间,徐小平接受新浪科技等媒体采访时也指出,毫无疑问,人工智能会带来翻天覆地的变化,例如对教育的改革,要达到完美需要过程,但这个过程已经开始。徐小平表示,真格基金会在全球寻找来自顶级科学机构有关人工智能的科学家。

投人、投人还是投人

在人工智能领域需要寻找优秀的人才,同样,在徐小平看来,天使投资就是投人,投优秀的人。真格基金就是看到优秀的人就投,即使不看好其商业模式,因为真格基金坚信创业者对他的专业比投资人懂得更多。

对于投人的投资哲学,真格基金联合创始人王强御徐小平保持高度一致,他说:“我们在 2011 年成立的时候起就明确了真格投资哲学,是只看人。天使投资是投资的最前段的东西, 有时甚至连创业者本身都不能清晰回答究竟要做什么,他只有一个笼统的大方向和大目标,当然这个大的方向越接近人的真实需求越好。我不赞成很多投资机构所说要投赛道。赛道要有也只能出现在后期。天使阶段哪有什么赛道?”

徐小平和王强也在实战中坚持了投人的投资哲学,比如,投资互助社群“水滴互助”,徐小平认为其创始人沈鹏就是一个难得的人才,当时徐小平听说沈鹏要出来创业,马上和王强一起请沈鹏吃饭喝酒,最后拿到了一些份额。

投资 ofo 几乎也是同样的路数。为了发掘优秀的投资人,徐小平经常在北京国贸的家里举办大学生创业类似的活动,有一次来了二三十个北京的大学生,戴威就在其中,当时他还没有创业。因为了解戴威,后来,真格投资 ofo 的过程很快,完全没有犹豫。徐小平回忆,他们去戴威办公室喝了一杯白水,然后就决定投他。不为人知的是,戴威还送了真格一个点的股份,“不稀释的话,现在也值四五千万了”。

徐小平对优秀人才的投资不遗余力,即使不看好其商业模式。“我们不理解,甚至不喜欢,或者知道这个项目不会成功。但假如我们喜欢这个人,感觉是一个优秀的青年人,证明了领导力,我们也会毫不犹豫地投他”。

而在实战中,真格基金显示出了对创业者名校身份的青睐,也喜欢海归创业者。其官网明确写道,真格基金希望能为海外学子搭建起归国创业的彩虹,侧重于但并不限于留学生创业。据公开资料的统计,此前在 400 多个真格被投公司中, 有海外背景的创始人占比达到将近四成。

此外,真格基金也偏爱斯坦福系创业者。聚美优品、小红书、格林深瞳、造作、优车诚品等项目的创始团队也都来自于斯坦福大学。

团队作战 :偏爱名校名企

不仅是对创业者有名校情结,在自身团队建设方面,真格基金也偏爱名校、名企。

天使投资是个体力活,每年需要从数十万家早期项目中筛选出 80-100 家企业去投资,目前真格基金整体团队已超 40 人,包含合伙人在内的投资团队已经将近 20 人,另有 20 多人的投后服务与品牌支持团队。

而真格基金团队成员几乎是清一色的名校、名企背景。比如真格基金合伙人兼 CEO 方爱之,是哥伦比亚大学经济学学士、斯坦福大学工商管理学硕士。投资合伙人蒋为,曾任谷歌中国首席营销官,在硅谷帮助真格寻找并投资世界级的科技创业者。投到快手、ofo 和优信二手车的真格基金总监张子陶,曾任百度投资部投资总监。

2017 年,真格基金又多了一位名校毕业且有创业经历的合伙人,他就是戴雨森。此前,戴雨森为聚美优品联合创始人、产品副总裁。戴雨森为清华大学工业工程系学士,曾在谷歌、百度、甲骨文等企业从事用户体验设计与研究工作。在斯坦福大学就读管理科学与工程硕士期间,戴雨森认识了陈欧,之后从斯坦福大学退学,同陈欧回国创业。

广撒网有错投,也有漏网之鱼

在“投人”的投资哲学驱动下,真格基金“广撒网”,根据不完全统计,真格基金已经投资逾 600 个项目,可谓数量庞大,但是也有漏网之鱼。同时,由于“宁可错投一千也不放过一个”的策略,也使得真格基金错投了一些项目。

由于广撒网,投资数量多,很多热点事件一不小心就牵扯到真格基金,比如,2017 年刷屏的乐视系公司“易到”、深圳赛龙和红黄蓝,徐小平都曾经有投资。其中,红黄蓝也是在 2017 年密集上市企业中的其中一家。

真格基金官网截图,突出了投人的特点

投人哲学没有辜负真格基金,投出了聚美优品、51talk、找钢网、蜜芽、ofo、依图科技、优客工场、美菜网、英雄互娱、二更等优秀项目。其中,聚美优品、51talk 早已在美国上市。

虽然广撒网,但还是会有漏网之鱼。真格基金错过了小巨头 TMD(头条、美团、滴滴),错过了小米和映客等。徐小平指出,回首往事,每一个投资人,一定都有那种痛心疾首的时刻,错过了好的项目。真格基金在直播领域是第一个投的,在出行分享领域也是第一个投的,在健身应用领域也是最早投到的,但是最后他们都没做好。

但是,真格基金也经常会被“蒙住双眼”,曾经因为徐小平看好 90 后创业者马佳佳、王凯歆和余佳文,真格基金投资了泡否科技神奇百货和超级课堂,而现在这三家公司都是一地鸡毛。

对于失败,徐小平痛心疾首,为此,2017 年的 9 月,真格基金还推出一个项目,叫真格基金失败研究院。徐小平抗拒了一千人的反对,最后推出来了,他希望能从失败中孕育出成功。