以下为文章全文:

如果时光倒流回 15 年前的 12 月,距离 .com 泡沫破裂还有几周之遥。经历过那场灾难的行业老兵或许已经发现,此时此刻的很多场景与当年有着颇多的相似之处:银行家和律师被挤出旧金山市中心,所有 8 层以上的高楼几乎都被科技公司占据。

2013 年,约有五分之一的美国顶尖商学院 MBA 加盟科技公司,两倍于常年受人垂涎的投行。美联储主席珍妮特·耶伦(Janet Yellen)警告社交媒体的价值被高估——但这份论调却几乎无人关注,她的前辈艾伦·格林斯潘(Alan Greenspan)也曾在 1999 年有过同样的遭遇。

优秀的公司治理再次变得不受重视。尽管采用了拜占庭式的法律结构,但今年 9 月在纽交所上市的阿里巴巴股价还是累计上涨了 58%。Uber 等创业公司的高管也纷纷展现出无比的傲慢。

然而,按照 .com 时期的财务指标来看,现在的情况似乎还算不上泡沫。以科技股为主的纳斯达克综合指数动态市盈率仅为 23 倍,远低于 2000 年的 100 多倍。那一年,投资杂志《巴伦周刊》发表的分析显示,51 家上市科技公司将在一年内烧光现金。今年 12 月 6 日,《巴伦周刊》又进行了相同的调查,但却只发现了 5 家现金吃紧的上市科技公司。

大型企业争相烧钱

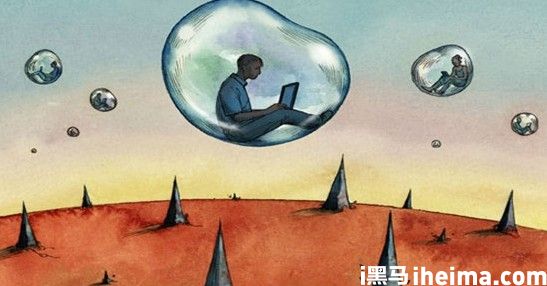

与之前不同的是,当今的科技行业财务行为几乎隐匿于公众视野之外,主要以两种形式体现:其中一类发生在亚马逊和谷歌等大型科技公司内部,他们都在仓库、办公室、人员、设备上花费巨资,并对其他公司展开大手笔的收购;私有市场异常火爆,风险投资和各种机构都在争相买入年轻科技公司的股权。

这股花钱热潮最先由大型上市科技公司发起。Facebook 就是一大例证,该公司今年 10 月表示,其 2015 年的运营成本将增长 55% 至 75%,远高于销售额增长预期。忘掉那些囊中羞涩的创业者所经营的小公司吧,当今的硅谷标志性企业都已经跻身全球最豪爽的投资者之列。苹果、亚马逊、Facebook、谷歌和 Twitter 过去 12 个月的投资总额高达 660 亿美元。这一数字包含了资本开支、研发费用、固定资产投入和收购成本。

这一数字达到 2009 年的 8 倍,甚至是风险投资行业总投资额的两倍。如果不包含苹果在内,这些投资几乎与这些公司产生的现金流相当。总体来看,这 5 家科技公司目前的投资额超过世界上的任何一家企业,甚至包括俄罗斯天然气工业公司、中国石油和埃克森美孚这样的能源巨头——他们每年的投资额约为 400 亿至 500 亿美元。这 5 家公司合计拥有 600 亿美元的资产和设备,几乎与通用电气相当。但他们的员工总数才略高于 30 万人。谷歌表示,该公司将努力“站在投资前沿”。

这些大公司还在通过投机性的下注增加新产品,并确保自己能够适应科技变化趋势。亚马逊就在大举投资内容,最近还收购了流媒体视频公司 Twitch。谷歌也在无人驾驶汽车、机器人和家用恒温器领域布局。Facebook 收购了虚拟现实眼罩开发商 Oculus VR。Facebook CEO 马克·扎克伯格(Mark Zuckerberg)表示,这笔投资短期内不会收到回报:“这需要等待数年。”

这些钱花到实处的概率有多大?苹果仍然利润丰厚,其他公司则喜忧参半。在计入股票期权成本后,谷歌的资本回报已经减半至 20% 左右。亚马逊从未产生过太多现金。长期前景似乎不妙。没有几家公司知道如何在一夜之间为数百亿美元的开支建立配套的指导框架。

当诺基亚、雅虎和微软在相关领域展开大笔收购时,这些昔日巨头通常表现不佳。谷歌、Facebook 和亚马逊至今仍由强大的管理者主导,所以他们在开支方面不会碰到多少明显的障碍。当今科技行业的这 5 大明星企业都拥有大笔现金,而且很多钱都存在海外,如果要汇回美国,就难免被征收重税。这也为他们提供了额外的花钱动力。

私有市场异常繁荣

科技行业的第二大泡沫来源是私有市场。其中最为典型的当属 Uber,这家成立仅 5 年的公司在 12 月 4 日以 400 亿美元的估值融资近 12 亿美元。中国搜索巨头百度也将入股 Uber。根据市场研究公司 VentureSource 的统计,在风险投资支持的美国创业公司中,估值超过 10 亿美元的达到 48 家,而 .com 泡沫高峰期仅为 10 家。今年 10 月,一家名为 Slack 的软件公司估值达到了 11 亿美元,而彼时距离其创办才刚刚过去 1 年。2014 年似乎是 2000 年以来风险投资额最高的年份。

其中的部分资金其实是从股市“抽血”而来。很多创业者都希望尽可能推迟繁琐的 IPO,而他们现在有了更多的筹资手段,还能用有价证券为员工提供奖励。除了风险投资基金外,越来越多的机构投资者也开始购入私有科技公司的股权。与 2000 年不同,他们如今投资的公司已经颇具规模。例如,Uber 2015 年的毛营收有望达到 100 亿美元,他们将从中抽取约 20% 的佣金。

但由于“僧多粥少”,很多风投大亨还是担心科技公司的估值出现泡沫。其中最著名的是网景创始人马克·安德森(Marc Andreessen),他认为当今的科技投资“有些过热”,希望严格投资纪律。银行家也警告称,一些成功的基金最近在某些退出交易中获得的丰厚收益,使得很多人开始冒险下注。最近上市后实现大涨的科技公司包括 P2P 网贷平台 Lending Club,以及大数据公司 New Relic 和 Horonworks。

如果能在今后几年保持高速增长,大型上市科技公司和年轻私有科技公司的估值将得到支撑——现在看来,他们的增长的确没有明显放缓的迹象。然而,倘若这些公司的增速放缓,当前的投资热潮似乎会成为相关企业和投资者犯下的严重错误。

但对社会来说,似乎并没有什么值得恐惧的。1999 年至 2000 年,创业公司和科技巨头都在创造就业并投资新的技术和基础设施,希望推动长期经济增长。但这一次,科技市场的下跌不太可能产生广泛影响,因为它主要集中于私有市场,以及少数几家现金充裕的大型企业。硅谷仍然充满了虚荣、泡沫、天才,而且仍会采取一些过于极端的方式。但当它再度崩盘时,给整个世界带来的影响将远不及以往。