class="topic_img" alt=""/>

class="topic_img" alt=""/>

京东今天宣布其首次公开发行的 93,685,620 股美国存托股票定价为每股 19.00 美元,以此计算,京东估值已达到 260 亿美元。

京东本次公开发行预计总共募集 17.8 亿美元,假设承销商不行使额外购买美国存托股票的期权,交易结束时募集 13.1 亿美元,京东还将通过私募融资同时以首次公开发行价格向腾讯发行 138,014,720 股A级普通股募集 13.1 亿美元。

京东 IPO 后无疑将获得大量弹药,与天猫的竞争也会更加激烈。来自国内分析机构易观的数据显示,在国内 B2C 市场天猫与京东正呈现两强格局。

易观统计显示,2014 年第一季度中国 B2C 网上零售交易份额排名:天猫 48.4%、京东 20.1%、QQ 网购 4.7%、苏宁易购 3.9%、易迅 3.0%。天猫与京东与其他 B2C 差距在拉大。

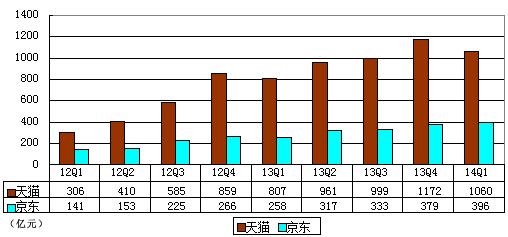

从数据对比看,京东与天猫依然存在不小的差距,2014 年第一季度天猫整体成交额为 1060 亿元,同期京东为 396 亿元,天猫为京东的 2.5 倍。过去 2 年这一比例基本维持不变。

天猫与京东成交额数据对比(数据来自易观)

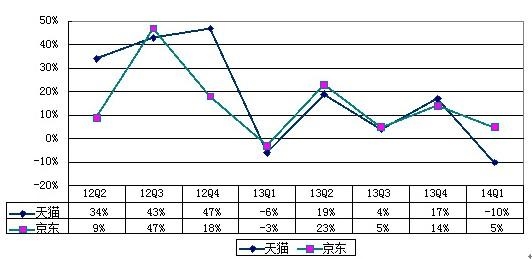

京东与天猫成交额 2 年来季度环比变化趋势图

从天猫和京东成交额趋势看,天猫受季节影响较大,每年年末类似双十一、双十二等活动会推动天猫业绩走向新高,到第二年第一季度天猫业绩均会出现不同幅度下降。

2014 年第一季度天猫业绩环比下降 10%,同期京东则是环比上升5%。从过去两年趋势看,天猫和京东的销售额环比趋势则是惊人类似。

当前,阿里移动端份额占优势,但腾讯入股京东后,京东享有微信一级入口,QQ 也提供流量支持,腾讯 QQ 资源与微信资源向京东倾斜将给京东的移动端带来无限想象空间。

随着京东接入微信客户端,未来几个月,预计京东来自移动端的成交额将大幅提升,也将提升京东的整体成交额,这将是京东实现弯道超车的机会。